財務報告に係る内部統制(J-SOX)は、内部統制の4つの目的のうち、「報告の信頼性」の保証を的とするものです。

四半期決算や年次決算などの「決算・財務報告プロセス」における誤謬(エラー)や不正は、「報告の信頼性」に直接影響を及ぼします。

そのため、内部統制の整備・運用により、当該プロセスに係るリスクを低減しなければなりません。

しかしその前に、四半期決算や年次決算などの「決算・財務報告プロセス」とは何か、このプロセスにおいてどんな処理がされているのかを理解する必要があります。

この記事では、まず「四半期決算」について、簡単にまとめました。

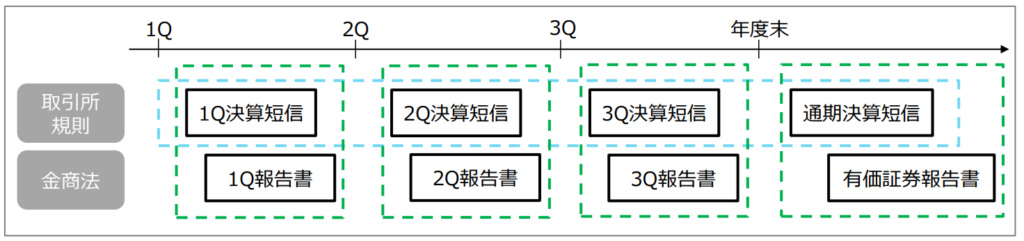

金融商品取引法改正による四半期報告制度の廃止と取引所規則における四半期開示の見直し

2023年11月20日に「金融商品取引法等の一部を改正する法律」が可決成立しました。

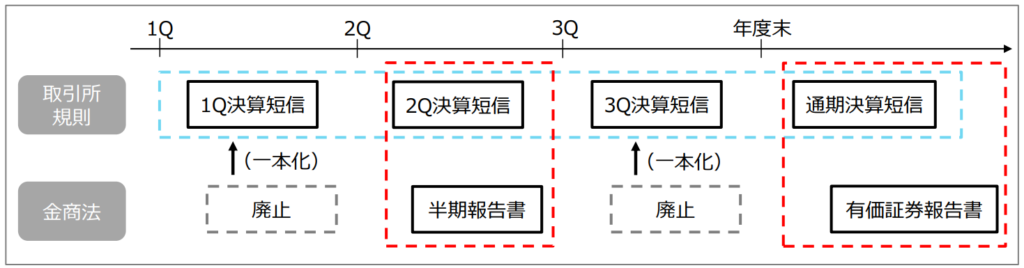

この法改正が上場会社の四半期決算の開示手続に影響を与えるものとして、四半期報告書制度が廃止され、半期報告書の提出が義務付けられることとなりました。

この法改正に合わせて、取引所規則も見直され、第1・第3四半期決算短信の記載内容を充実させることにより、第1・第3四半期報告書と一体化させることになりました。

改正前の金融商品取引法における四半期報告書制度について

四半期決算とは、企業または企業グループが3か月ごとの業績、財務状態およびキャッシュ・フローの状況を開示するための手続をいいます。

月次決算は一般的に自社の経営管理のために行われますが、上場企業の四半期決算については、改正前の金融商品取引法で規定されており、株主などの財務諸表利用者へ適時に財務情報を提供するために行われていました。

上場企業は以下の四半期連結財務諸表の作成が義務付けられていましたが、連結ベースで四半期財務諸表を作成しない場合は、個別ベースの四半期財務諸表を作成する必要がありました。

- 四半期連結貸借対照表

- 四半期連結損益計算書

- 四半期連結包括利益計算書

- 四半期連結キャッシュ・フロー計算書(第1および第3四半期は任意で作成)

※株主資本等変動計算書の作成は不要です。

さらに、四半期決算期末日から45日以内に四半期報告書を提出することが求められていました。

金融商品取引法改正による四半期報告書の廃止と半期報告書の提出義務

上場会社に対する期中の業績等の開示について、改正金融商品取引法では、四半期報告書制度が廃止され、四半期報告書に代わって半期報告書の提出が義務となりました。

また、第2四半期末日から45日以内に半期報告書を提出することが求められます。

※ただし、銀行業、保険業、信用金庫(以下「特定事業」という)の提出期限は60日以内とされています。

法改正前の四半期財務諸表は、「四半期財務諸表に関する会計基準」および「四半期財務諸表に関する会計基準の適用指針」に準じて作成することとしていました。

しかし、法改正後の半期報告書は、「中間財務諸表に関する会計基準」および「中間財務諸表に関する会計基準の適用指針」に準じて中期財務諸表を作成することとなります。

なお、これら中間会計基準等は、2024年3月22日に公表されましたが、基本的な方針として、中間財務諸表の記載内容が従前の第2四半期報告書と同程度の記載内容となるように、基本的に四半期会計基準等の会計処理および開示を引き継ぐとしています。

また、中間財務諸表の表記に関しても、以下の規則が廃止され、同様に改正される「財務諸表等の用語、様式及び作成方法に関する規則」および「連結財務諸表等の用語、様式及び作成方法に関する規則」において、法改正前の四半期財務諸表および中間財務諸表は、それぞれ「第1種中間財務諸表」、「第2種中間財務諸表」として規定されることになります。

- 四半期財務諸表等の用語、様式及び作成方法に関する規則

- 中間財務諸表等の用語、様式及び作成方法に関する規則

- 四半期連結財務諸表等の用語、様式及び作成方法に関する規則

- 中間連結財務諸表等の用語、様式及び作成方法に関する規則

取引所規則による四半期開示の見直し

金融商品取引法の改正により、四半期報告書制度が廃止され、代わりに上場企業は半期報告書の提出を求められることとなりました。

この改正により、第1・第3四半期決算に関する開示情報の充実性が損なわれないようにするため、取引所規則においても、四半期開示について見直されることになりました。

見直しの詳しい内容は、東京証券取引所が公表している「四半期開示の見直しに関する実務の方針」に記載されています。

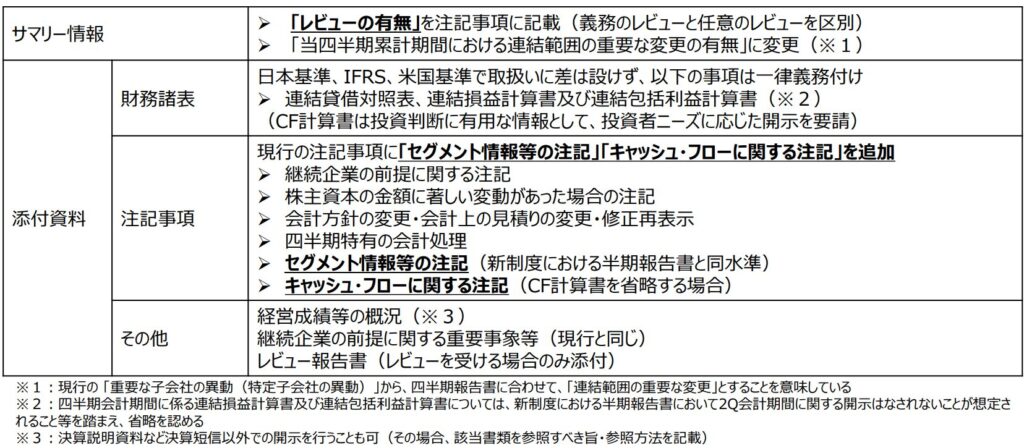

第1・第3四半期決算短信の開示内容と開示タイミング

四半期報告書で開示されていた事項のうち、一部の事項を四半期決算短信に追加することとなりました。

開示の内容は以下の図のとおりです。

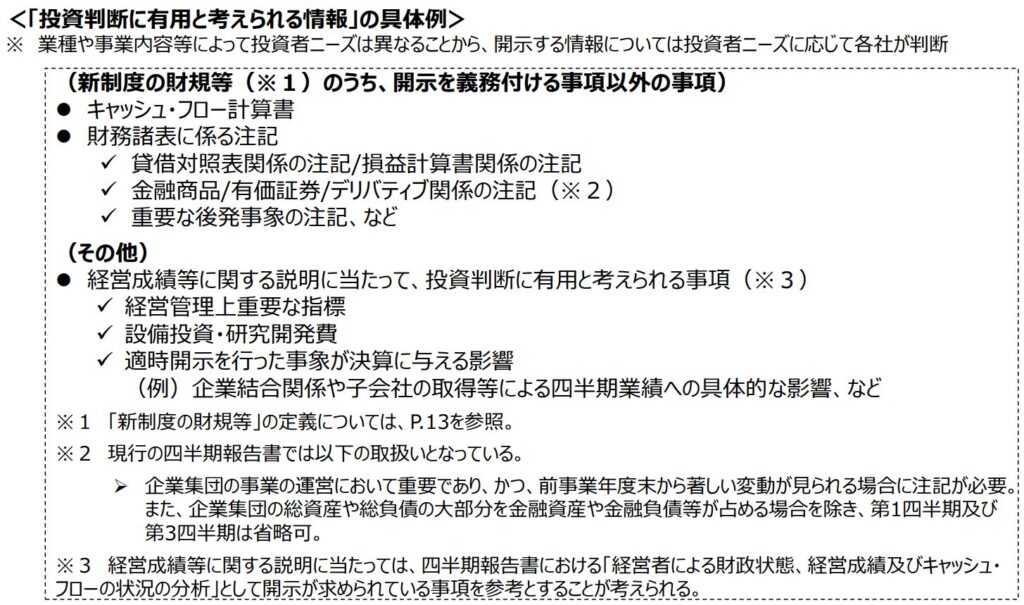

また、義務づけられた事項以外でも、以下の例のように、投資者ニーズに応じて積極的に開示することが求められています。

また、第1・第3四半期決算短信の開示タイミングとしては、以下のような方針が示されています。

- 決算の内容が定まり次第開示を求める

- なお、四半期末から45日を経過する場合にはその状況について適時開示を求める

従来の四半期決算短信は、四半期報告書に先駆けて開示する速報性の機能がありましたが、一本化されたことにより、第1・第3四半期決算短信においては、その位置付けがなくなりました。

また、監査人によるレビューも原則任意となりました。

ただし、会計不正等、財務諸表の信頼性確保が必要と考えられる一定の場合においては、監査人のレビューが義務づけられます。

四半期決算における内部統制上の留意点

上記のように、金融商品取引法の改正により、四半期報告書制度が廃止され、半期報告書の提出が義務付けられることとなりましたが、上場企業において、四半期決算が必要であることに変わりはありません。

四半期財務諸表の作成に関する会計基準については、従来どおり「四半期財務諸表に関する会計基準」および「四半期財務諸表に関する会計基準の適用指針」で規定されており、第1・第3四半期決算において準じることとなります。

なお、第2四半期決算で作成される半期報告書は、前述のとおり「中間財務諸表に関する会計基準」および「中間財務諸表に関する会計基準の適用指針」に準じることとなりますが、これら中間会計基準等は、基本的な方針として、中間財務諸表の記載内容が従前の第2四半期報告書と同程度の記載内容となるように、基本的に四半期会計基準等の会計処理および開示を引き継ぐとしています。

四半期財務諸表の作成に際しては、原則として、年度財務諸表の作成にあたって適用される会計処理や手続きに準拠することとされていますが、四半期会計基準等により、一部の会計処理においては簡便的な手続きも認められています。

もしくは原価差異の繰延処理など、四半期特有の会計処理が容認されているものもあります。

四半期決算を内部統制の観点からみると、どの会計処理を採用するかを事前に検討し、企業グループの関係者に周知するプロセスや、会計基準が遵守されているかのモニタリングが必要になります。

四半期決算は年次決算と類似した手順で行われるため、正確かつ迅速に四半期決算を実施できるようような体制をとっておくことは、「報告の信頼性」の構築を支援することになります。

実施するのが年に3回とはいえ、しっかりノウハウを蓄積して、適切なスケジュール管理ができるようにしておくことが重要です。

また、上場企業では取引所規則により四半期開示があるため、非上場企業に比べて業務量や難易度が増し、経理部門などで求められる人的リソースやスキルの重要性が高まります。

そのため、教育制度などによって、会計基準の改正情報のキャッチアップや、会計処理の知識向上を日頃から図っておく必要があります。

四半期決算における会計処理

前述したように、四半期決算では、簡便的な処理や四半期特有の会計処理が認められています。

以下では、主な簡便的処理または四半期特有の会計処理について簡単にまとめました。

一般債権の貸倒見積高

一般債権の貸倒見積高を算定する際に用いる貸倒実績率等において、前年度と著しく変動していない場合は、前年度の貸倒実績率等を使用することができます。

有価証券の減損処理の洗替え法

年次決算における有価証券の減損処理は、切放し法のみが認められていますが、四半期においては、継続適用する場合に限り、切放し法と洗替え法のいずれかを選択することができます。

棚卸資産

1.実地棚卸の省略

四半期末の棚卸資産残高の算定について、期首から四半期末までの棚卸資産の受払記録から算定するなど、合理的な方法によることができます。

2.洗替え法と切放し法の選択

年次決算において洗替え法を採用している企業は、四半期決算でも洗替え法を採用することになります。

しかし、年次決算で切放し法を採用している企業においては、四半期決算で洗替え法を選択することができます。

3.収益性の低下が明らかな場合

棚卸資産の収益性低下が明らかな場合、正味売却価額を見積り、簿価の切下げを行うことができます。

四半期決算では、収益性低下を捉える方法は、部門別損益や品目別損益の状況によることが認められます。

4.前年度末に処理見込価額まで切下げた棚卸資産

前年度末において棚卸資産の帳簿価額を処分見込価額まで切下げている場合、前年度から当四半期末までに著しい状況の変化がなければ、前年度末の貸借対照表額を引き続き計上することができます。

原価差異の処理方法

原価差異の配賦において、簡便的な会計処理と、四半期特有の繰延処理のいずれかを選択することが認められています。

簡便的な会計処理では、年次決算よりも簡便な算定方法を用いて棚卸資産と売上原価へ配賦することができます。

四半期特有の繰延処理では、一定の条件を満たせば、原価差異を流動資産または流動負債に振替処理を行います。

経過勘定

以下のものは、投資家など財務諸表を利用する者の判断を誤らせない限り、合理的な算定方法により概算額を計上することができるとされています。

① 契約により役務提供の金額が事前に定まっているもの

- 財務関連:支払利息、受取利息 等

- 施設・設備関連:地代家賃、受取賃料、保険料 等

- その他:新聞雑誌等の購読料、業界団体等の会費、情報システム等の外注業務委託料 等

② 見積りにより未払費用の金額を算定するもの

- 未払賞与等

- 未払給与等

固定資産

1.年度予算を作成している場合

固定資産の取得、除却および売却等の見積りを考慮したうえで、減価償却費に係る年度予算を作成している場合、年間の減価償却予定額を期間按分して四半期決算の減価償却費として計上することができます。

2.減価償却方法において定率法を採用している場合

年間の減価償却費の額の1/4を四半期決算の減価償却費として計上することができます。

3.減損の兆候の把握

前期末等において所有する資産または資産グループについて、全体的に減損の兆候を把握している場合には、必ずしも各四半期末に資産または資産グループに関連する営業損益、営業CF等の情報を入手する必要はないと考えられます。

ただし、前年度末に把握した減損の兆候等に著しい変動がある場合を除きます。

法人税等および繰延税金資産・負債

1.年次決算と同様の方法による場合

投資家等の財務諸表利用者の判断を誤らせない限り、加減算項目や税額控除項目を重要なものに限定することができます。

2.繰延税金資産の回収可能性の判断

以下に該当する場合は、前年度の回収可能性の検討に使用した将来の業績予測やタックス・プランニングを利用することができます。

- 重要な企業結合や事業分離がなく、業績や経営環境の著しい変化がないこと

- 将来減産一次差異等の発生状況に大幅な変動がないこと

3.年間見積実効税率の利用

四半期特有の会計処理として、税金費用の算定において、年度の税引前当期純利益に対する税効果適用後の実効税率を合理的に見積り、税引前四半期純利益に当該見積実行実効税率を乗じて計算することができます。

なお、その場合、前年度末に計上された繰延税金資産および繰延税金負債について、繰延税金資産の回収見込額を各四半期決算時点で見直すことになります。

また、回収可能性の見直しについては、上記「繰延税金資産の回収可能性の判断」の簡便的な取扱いが認められています。

4.重要性の乏しい連結会社における税金費用

重要性の乏しい連結会社の税金費用の計算において、以下2つの条件を満たせば、税引前四半期純利益に前年度の損益計算書における税効果会計適用後の法人税等の負担率を乗じて計算する方法が使用できます。

- 重要な企業結合や事業分離がなく、業績や経営環境の著しい変化が発生していないこと

- 四半期財務諸表上の一時差異等の発生状況について前年度末から大幅な変動がないこと

なお、当該連結会社の前年度末に計上された繰延税金資産および繰延税金負債については、そのまま四半期貸借対照表に計上されます。

5.未実現利益の消去に係る税効果

期首から四半期末までに連結会社間の取引で生じた未実現利益を四半期連結の手続で消去するにあたり、未実現利益の額が売却元の年間見積課税所得額を上回っている場合は、連結消去に係る一時差異の金額は、売却元の年間見積課税所得額を限度とします。

6.連結納税制度を採用

連結納税制度を採用した場合であっても、予想年間税金費用と予想年間税引前当期純利益を合理的に見積もることができるのであれば、年度の税効果会計適用後の実効税率を合理的に見積り、税引前四半期純利益に当該見積実効税率を乗じて計算する方法を採用することができます。

退職給付引当金

1.退職給付費用の計上方法

四半期会計期間および期首からの累計期間の退職給付費用は、期首に算定した年間の退職給付費用を期間按分した額を計上することとされています。

2.数理計算上の差異の償却方法

数理計算上の差異の償却については、以下の償却方法があり得ます。

- 数理計算上の差異が発生した年度に一括で費用処理する方法を採用している場合は、発生年度の第4四半期に全額費用計上

- 数理計算上の差異が発生した年度から残存勤務期間で期間按分して費用処理する方法を採用している場合は、発生年度の第4四半期に1年分の費用処理額を計上

- 数理計算上の差異が発生した年度の翌年度から残存勤務期間で期間按分して費用処理する方法を採用している場合は、翌年度から年間費用処理額を期間按分して計上

3.過去勤務債務の償却方法

過去勤務債務の償却については、以下の償却方法があり得ます。

- 過去勤務債務を発生時に全額費用処理する方法を採用している場合は、発生年度の第4四半期に全額費用計上

- 過去勤務債務を発生年度から残存勤務期間で期間按分して費用処理する方法を採用している場合は、四半期会計期間および期首からの累計期間の費用処理額は、年間費用処理額を期間按分して算定

連結財務諸表の会計処理

1.債権・債務の相殺

連結会社間の債権の額と債務の額に差異が見られる場合は、合理的な範囲内で、当該差異の調整を行わずに債権・債務を相殺消去できます。

ただし、その差異に重要性があれば、差異の原因分析を行ったうえで債権・債務を消去する必要があります。

2.取引の相殺

取引金額の差異の重要性が乏しいのであれば、以下のような一定の合理的な方法に基づき、連結会社間の取引を相殺消去することができます。

- 親会社の金額に合わせる

- 金額の大きい方に合わせる

- 数値の確実性が高い側に合わせる

3.未実現利益の消去

四半期末の棚卸資産在庫高に含まれる未実現利益の消去の対象となる棚卸資産の金額、および当該売買取引に係る損益率を、合理的に見積もって、消去すべき未実現利益の額を計算することができます。

また、前連結会計年度または直前の四半期会計期間から、連結会社間の取引状況に大きな変化がない場合は、前連結会計年度または直前の四半期会計期間で使用した損益率や、合理的な予算制度に基づいて、算定された損益率を使用することができます。